وام فلش (flash loan)چیست؟

وام فلش به معنی وام سریع است. در این وام های سریع، نیازی به وثیقه گذاری نیست! این مفهومی است …

خانه »

وام فلش به معنی وام سریع است. در این وام های سریع، نیازی به وثیقه گذاری نیست! این مفهومی است که در دنیای سنتی نمونه آن وجود ندارد؛ پس مثالی نیز برای ساده سازی این مفهوم وجود ندارد. برای استفاده از این وامهای لحظهای، شما میتوانید با قراردادهای هوشمند ارتباط برقرار کنید و از طریق آنها به آربیتراژ رمز ارزها بپردازید. در این مقاله، به این موضوع میپردازیم؛ به این که وام فلش چیست ؟ چه کاربردی دارد و چگونه با آن میتوانیم به کسب درآمد بپردازیم.

وام فلش چگونه کار می کند؟

وام فلش اساساً به این شکل عمل می کند: من به اندازه دلخواه شما برای این معامله به شما پول قرض می دهم. اما در پایان این معامله شما باید حداقل به اندازه من که به شما قرض دادم به من پرداخت کنید. اگر قادر به انجام این کار نیستید ، من به طور خودکار معامله شما را پس می گیرم! (بله ، قراردادهای هوشمند می توانند این کار را انجام دهند).

میتوانیم وام فلش را یک نوع “وام بدون امنیت” در نظر بگیریم. به این دلیل که نیازی به وثیقه گذاری ندارد. اما همچنین شما نیازی به ارائه چک یا چیزی شبیه به آن نیز ندارید. تنها کاری که میکنید، این است که از وام دهنده بخواهید که به شما به اندازه ۵۰,۰۰۰ دلار اتر وام دهد. همین!

چگونه بازپرداخت میشود؟! وام سریع باید در همان تراکنش بازپرداخت شود. درک این قضیه مقداری دشوار است و دلیلش هم این است که ما به وامهای سنتی عادت کردهایم که داراییها از یک کاربر به کاربری دیگر منتقل میشوند. مثل زمانی که شما برای یک خدمات یا محصول پرداخت میکنید.

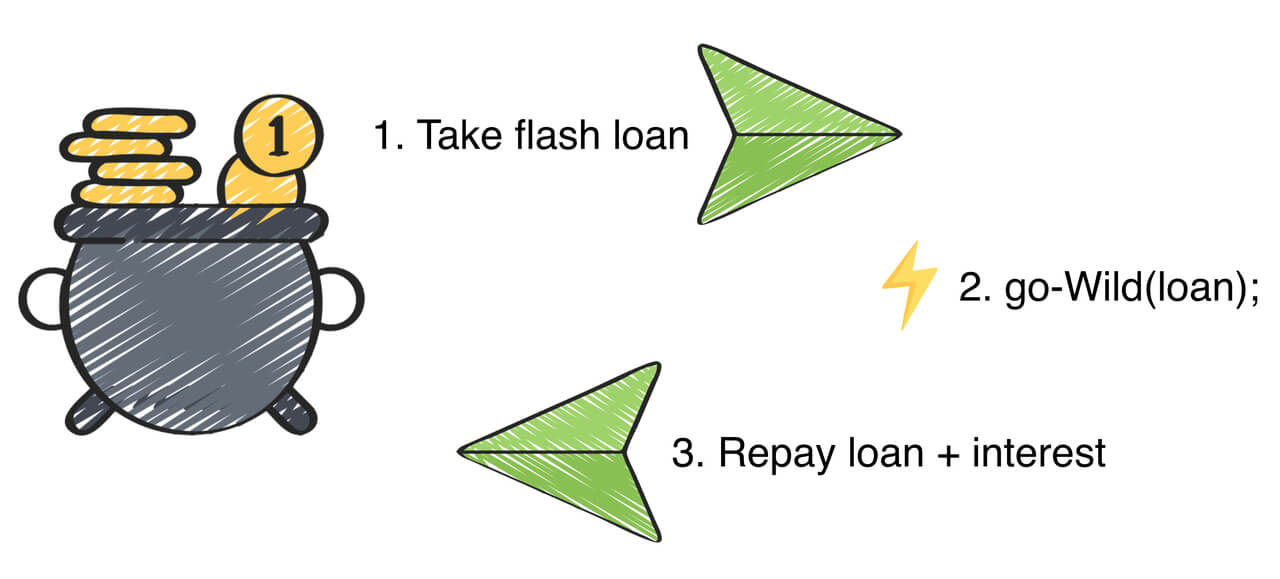

اگر مقداری از اتریوم اطلاعات داشته باشید، میدانید که این پلتفرم بسیار انعطاف پذیر است. برای همین، بسیاری از افراد آن را پول برنامه پذیر مینامند. در بحث وامهای لحظهای، شما میتوانید این گونه فکر کنید که تراکنش شما به سه بخش تقسیم شده است: وام را دریافت کنید، با آن کاری انجام دهید، وام را برگردانید!

این تراکنش در شبکه ثبت میشود و به طور موقت این داراییها را به شما قرض میدهد. شما میتوانید در بخش دوم تراکنش (استفاده از وام) هر کاری که دوست دارید انجام دهید؛ به شرطی که در بخش سوم، این وام را با بهره آن پرداخت کنید. اگر این کار را نکنید، شبکه کل تراکنش را معکوس میکند؛ یعنی وام دهنده، پول خود را پس میگیرد. این قضیه توضیح میدهد که چرا وام دهنده از شما هیچ وثیقهای طلب نمیکند.

شاید فکر کنید که دلیل گرفتن وام فلش چیست؟ من که در طول یک تراکنش کاری نمیتوانم انجام دهم یا چیزی بخرم!

بیایید روی مرحله دوم وام سریع تمرکز کنیم. ایده این است که دارایی خود را به یک یا چند قرارداد هوشمند وارد کنید، سود کنید و وام اولیه را به همراه مقداری بهره، به وام دهنده برگردانید. همانطور که میبینید، وام فلش برای سود کردن طراحی شده است.

تعدادی موارد استفاده برای سود کردن از وام سریع وجود دارد؛ اما در هیچ کدام از این موارد، شما نیاز به انجام کاری خارج از زنجیره ندارید. پس کاری که باید بکنید، استفاده از پروتکلهای دیفای است. محبوبترین روش برای سود کردن از وام لحظهای، آربیتراژ است. یعنی شما از اختلاف قیمت داراییها در پلتفرمهای معاملاتی مختلف استفاده میکنید.

فرض کنید که یک توکن در DEX شماره یک، ۱۰ دلار است؛ اما در دکس شماره دو، ۱۰.۵ دلار قیمت دارد. اگر کارمزد را ۰ در نظر بگیریم، خریداری ۱۰ توکن از صرافی غیرمتمرکز شماره یک و فروش آنها در صرافی شماره دو، برای ما ۰.۵ دلار سود به ارمغان میآورد. این رقم زیاد به چشم نمیآید؛ اما فرض کنید که ۱۰ هزار توکن را با قیمت ۱۰۰ هزار دلار از دکس شماره ۱ خریداری کردهاید و آن را در DEX شماره ۲ با قیمت ۱۰۵,۰۰۰ دلار فروختهاید؛ شما ۵,۰۰۰ دلار سود میکنید!

اگر شما یک وام فلش از پروتکل aave (برای مثال) دریافت کنید، میتوانید از فرصت های آربیتراژ در دیگر پلتفرمها استفاده کنید. کلیت کاری که انجام میدهید، به این صورت است:

- مثلا به اندازه ۱۰,۰۰۰ دلار وام میگیرید.

- توسط وام، از دکس شماره ۱ توکن میخرید.

- توکنها را در DEX شماره ۲ میفروشید.

- وام را به همراه بهره باز میگردانید.

- سود را نگه میدارید.

همه این کارها در یک تراکنش انجام میشود! در واقعیت، کارمزد انتقال به همراه نرخ بهره و Slippage (تفاوت بین قیمت مورد انتظار معامله مورد نظر و قیمت انجام معامله) جمع میشوند و این باعث کم شدن مقدار سود میشوند. شما باید راهی پیدا کنید که از اختلاف قیمتها بیشترین سود را دریافت کنید. شما با هزاران رقیب دیگری که میخواهند همین کار را انجام دهند، رقابت میکنید. بنابراین استراتژی شما خیلی باید دقیق باشد.

پس یک وام فلش برای متعادل شدن، چقدر هزینه دارد؟ (عرضه و تقاضای بازار چه زمانی متعادل میشود؟)

در اصل، وام های فلش باید رایگان باشند و یا به بیان دقیقتر، برای اجرای سه خط کد اضافی که برای ایجاد یک دارایی قابل وام دهی نوشته میشوند، باید کارمزد بسیار کمی داشته باشند.

وامهای فلش قادر به مطالبه سود در مفهوم سنتی نیستند؛ زیرا این وام برای زمان ۰ فعال است (نرخ سود سالیانه * ۰ = ۰). به علاوه، اگر وام دهندگان سریع نرخهای بالاتری مطالبه کنند، توسط دیگر استخرهای وام دهندهای که نرخهای پایینتری دارند، از رقابت خارج میشوند.

نتیجه این جریان رقابت به سمت کارمزد پایین، باعث میشود که کارمزد حداقل به صورت اسمی، صفر و یا نزدیک به صفر باشد. پلتفرم dYdX اکنون کارمزد صفر را برای وام دهی فلش ارائه میدهد. از طرف دیگر، پلتفرم آوه (AAVE) برای وام فلش، ۰.۰۹ درصد کارمزد در نظر گرفته است. البته به نظر میرسد که این قضیه پایدار نیست و کاربران این پلتفرم (آوه) درخواست کردهاند که برای وامهای بزرگ، کارمزد صفر در نظر بگیرد.

مفهوم وام فلش اولین بار توسط پروتکل ماربل (Marble) در سال ۲۰۱۸ معرفی شد. ماربل خود را یک “بانک قرارداد هوشمند” معرفی کرد و محصول آن، یک نوآوری ساده اما درخشان در دیفای بود؛ وامهای بدون ریسک توسط قرارداد هوشمند!

وامهای سریع ریسکهایی که در وامدهی سنتی وجود دارند را کاهش میدهند. یک وام فلش این گونه کار میکند:

من میخواهم هر قدر که شما میخواهید، توسط یک تراکنش به شما وام بدهم؛ اما با پایان این تراکنش، شما باید همان مقداری که به شما وام دادهام را به همراه بهره به من بازگردانید؛ اگر نتوانید این کار را انجام دهید، من به طور خودکار تراکنش شما را بر میگردانم! (قراردادهای هوشمند میتوانند این کار را انجام دهند). به بیانی دیگر، وام فلش، اتمی است؛ یعنی اگر نتوانید وام را پرداخت کنید، کل فرآیند معکوس میشود، به طوری که انگار هرگز اتفاق نیافتاده است!

چنین چیزی تنها در بلاک چینها وجود دارد؛ شما نمیتوانید از صرافی مثلا بیتمکس وام فلش دریافت کنید؛ این به خاطر پلتفرمهای قرارداد هوشمند است که در یک زمان، تراکنش را یک بار پردازش میکنند. بنابراین تمام چیزهایی که در یک تراکنش اتفاق میافتند، به صورت سریالی یا پشت سر هم، و به صورت تک برنامهای اجرا میشوند. همچنین میتوانید این گونه برداشت کنید که تراکنش شما در حین اجرا، فریز یا قفل میشود.شما میتوانید بر روی بلاک چین مطمئن باشید که تمام کدها پشت سر هم و به ترتیب اجرا میشوند.

وامهای Flash به طور معمول برای انجام چه مواردی استفاده می شوند؟

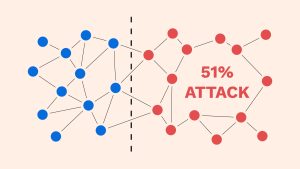

به یاد داشته باشید ، وام های فوری به شما امکان می دهند سرمایه را در بازه زمانی یک معامله واحد وام بگیرید. اگر شما به یک معامله پرمصرف احتیاج دارید که شامل دو بلاک باشد ، کاربر باید حداقل دو بلاک وام خود را بگیرد و هرگونه حمله فلش را شکست دهد.

وام فلاش امن است؟

DeFi غیرمتمرکز و ناشناس است. می توانید با وام دادن دارایی های رمزنگاری شده خود به دیگران ، سود ایجاد کنید. … وام گیرندگان معمولاً برای محافظت در برابر افت ناگهانی ارزش وثیقه ، وام خود را بیش از حد وثیقه می دهند ، که منجر به مجازات می شود و آن را به گزینه ای امن تر برای وام دهندگان تبدیل می کند.

چگونه می توانم از وام های Aave Flash استفاده کنم؟

کاربر از یکی از استخرهای وام Aave نشانه می گیرد.

پارامترهای وام در بلاک چین Ethereum اجرا می شوند.

کاربر باید مبلغ وام گرفته شده به اضافه هزینه خدمات وام Aave 0.09 را بازپرداخت کند.