دای

دای

دای چیست؟

دای (Dai) با نماد اختصاری DAI، یک رمزارز باثبات است که نهاد متمرکزی مسئول صدور و پشتوانهسازی برای آن نیست. ارزش این توکن ثابت و برابر یک دلار است، اما دلار آمریکا پشتوانه آن نیست. DAI در واقع همانند دریافت یک وام یا قرض در برابر ارزش اتریوم یا توکنهای ERC20 است. هر کسی میتواند با داشتن رمزارزهای مورد نظر و کمی دانش فنی، این استیبل کوین را تولید کند.

انواع استیبل کوین (Stable Coin)

ارزهای دیجیتالی که در بازار همواره قیمت ثابتی دارند را استیبل کوین (Stable Coin) مینامند. اما این استیبل کوینها به دو دسته کلی تقسیمبندی میشوند:

- استیبل کوین متمرکز

- استیبل کوین غیرمتمرکز

- استیبل کوین متمرکز

استیبل کوینهای متمرکز معمولا توسط یک ارز فیات پشتیبانی میشوند. مانند ارزدیجیتالی که با پشتوانه دلار در بازار باشد و قیمت هر واحد از آن برابر با یک دلار باشد. این نوع ارزهای دیجیتال میتوانند به هر شکلی در بیایند. بهعنوان مثال استیبل کوین یورو در بازار به منزله یوروی دیجیتالی محسوب میشود. استیبل کوین یوان (واحد پول چین) به منزله یوان دیجیتالی در بازار شناخته میشود.

این نوع استیبل کوینها برای اینکه معتبر باشند، باید پشتوانه مالی به شکل همان ارز هم داشته باشند. به این ترتیب باید یک شرکتی این وظیفه را برعهده بگیرد و این پشتیبانی را تقبل کند. در اینصورت این نوع استیبل کوینها وابسته به وجود آن شرکت میشوند و کنترل آنها بهصورت کاملا متمرکز و از طریق همین شرکتها شورت میپذیرند.

استیبل کوین غیرمتمرکز

استیبل کوینهای غیرمتمرکز یا همان توزیع شده یکی دیگر از انواع استیبل کوینها هستند که عموما با داراییهای غیرمتمرکز پشتیبانی میشوند. به این ترتیب دیگر شرکتی نیاز نیست پشت آن باشد که آن را پشتیبانی و کنترل کند. به این ترتیب سیستم بهصورت اتوماتیک اینکار را انجام خواهد داد و از اعتماد بیشتری نیز برخوردار خواهد بود. ارز دیجیتال DAI نیز یکی از همین استیبل کوینها است. در ادامه بیشتربا این نوع استیبل کوینها آشنا خواهیم شد.

توکن دای (DAI) چرا ایجاد شد؟

ارزهای دیجیتال مثل بیتکوین و اتریوم و… نوسان قیمت زیادی دارند. این مسئله باعث شد تا سرمایهگذاران و توسعه دهندگان به فکر ارز دیجیتالی باشند که دارای ارزشی ثابت و همیشه پایدار باشد. به این نوع ارزهای دیجیتال اصطلاحا استیبل کوین (Stable Coin) گفته میشود.

اکو سیستم میکرو دائو و توکن DAI نیز از همچین سیستمی پیروی میکند. بهطوری که هر دای همواره برابر یک دلار است. شما میتوانید DAI را خرج کنید، در انتقالات بینالمللی استفاده کنید و یا آن را پسانداز کنید. درواقع دای یک نوع دلار دیجیتالی غیرمتمرکز است که هیچ کشور و یا شرکتی بر آن تسلط و نفوذ ندارد. این یعنی وقتی شما ۱۰۰۰ واحد توکن دای (DAI) دارید، معادل آن است که ۱۰۰۰ دلار پول نقد دارید.

ارزدیجیتال دای چه مشکلی را حل میکند؟

حتما نام تتر (Tether) را شنیدهاید. تتر درواقع یکی از اولین استیبل کوینها در ارزهای دیجیتال محسوب میشود که برای اولینبار از بستر اتریوم منشعب شد. هر تتر همواره و بهشکل ثابت برابر با یک دلار است. اما داستان به این راحتی هم نیست که هر کس به نام یک کوین، پول چاپ کند.

شرکت تتر برای تضمین اعتبار توکنهای خود، به ازای هر تتری که منتشر میکند، یک دلار در حساب بانکی خود واریز میکند. به این ترتیب تمام تترهای دنیا با پشتوانه دلارِ موجود در حساب بانکی شرکت تتر معتبر خواهند بود.

ارز دیجیتال تتر پس از مدت کمی در دنیای ارزهای دیجیتال به محبوبیت فراوانی رسید. استیبل کوینهای مختلفی نیز با پشتوانههای مختلف با همین روش در بازار ایجاد شدند که همه آنها به یک شکل عمل میکردند.

اما همیشه این شک وجود دارد که آیا شرکت تتر به اندازه تترهای منتشر شده، پشتوانه بانکی کافی دارد یا خیر؟

مسئله جالب شد، چون تتر یک استیبل کوین متمرکز است. اگر شرکت تتر به اندازه تترهایی که چاپ میکند، موجودی دلار در حساب بانکی خود نداشته باشد، عملا درحال چاپ پول است. فکر کنید که شما در یک دستگاه کپی هر قدر که دوست دارید، پول چاپ کنید و آن را در دنیای واقعی خرج کنید. این یعنی یک فاجعه بینالمللی.

بارها و با همین اتهام، پای شرکت تتر به دادگاه کشیده شده است. همچنین شرکتهای حسابرسی متعددی بهطور مرتب حسابهای شرکت تتر را حسابرسی میکنند. تا کنون که این مطلب را مینویسم، هیچ گزارش تخلفی در این رابطه برای شرکت تتر وجود ندارد. یعنی شرکت تتر به اندازه تترهایی که منتشر کرده است، معادل دلاری در حسابهای خود دارد.

اما این باز هم مشکل عدم اعتماد را حل نمیکند. اگر ما قرار بود به چنین سیستمی اعتماد کنیم که بانکهای مرکزی در دولتها اعتبار بیشتری داشتند. این درحالی است که هدف از توسعه ارزهای دیجیتال، ارائه پروژهها در قالب یک اقتصاد غیرمتمرکز (Decentralized Finance) بوده است. اقتصادی که در انحصار یک دولت یا یک شرکت نباشد، تا فسادی هم بهوجود نیاید.

راه حل توکن دای (DAI)

ارزدیجیتال دای (DAI) یک راهحل برای رفع این مشکل ارائه داده است. دای یک ارز دیجیتال با قیمت ثابت (stable coin) اما بدون نیاز به پشتوانه دلاری و کاملا غیرمتمرکز است. این یعنی برخلاف تتر، دای نیازی به پشتوانه دلاری ندارد. به این ترتیب هیچ فرد یا سازمانی هم نمیتواند آن را کنترل کند.

آیا ارز دیجیتال دای (DAI) قابل تحریم است؟

توکن دای یک سیستم پولی ثابت و توزیع شده در جهان است که بهصورت اتوماتیک خود را تنظیم میکند. دای را میتوانید بهعنوان ابزار پرداخت بینالمللی استفاده کنید. بهعلت اینکه دای غیرمتمرکز است، پس هیچ کشوری یا شرکتی روی آن نظارت و کنترل ندارد. به این ترتیب هیچ کس هم قادر به تحریم یا بلوکه کردن آن نخواهد بود. توکن دای (DAI) میتواند یک انقلاب در سیستمهای پولی ایجاد کند که بانکهای مرکزی دولتها را نیز مجبور به حرکت به سمت دنیای غیرمتمرکز کند.

پشتوانه ارز دیجیتال دای (DAI)

گفتیم که دای نیازبه پشتوانه دلاری مثل تتر ندارد. اما این به این معنی نیست که دای بدون پشتوانه است. پشتوانه دای با ارزهای دیجیتال تامین میشود. ارزهای دیجیتالی که میتوانند بهعنوان پشتوانه دای باشند، در حال حاضر اتریوم (Ethereum) و بت (Bat) هستند. در آینده کوینهای دیگری نیز به این لیست اضافه خواهند شد که میتوان به ارزهای دیجیتالی نظیر: گولِم (GNT)، اومیسه گو (OMG)، آگر (REP)، زیرو ایکس (ZRX) اشاره کرد.

توکن دای چگونه کار میکند؟

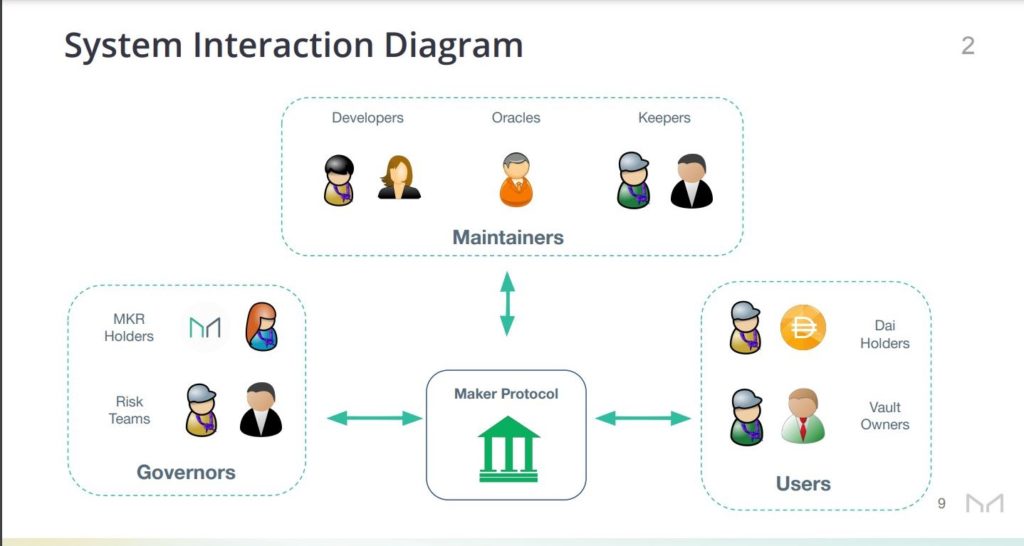

ارزدیجیتال دای از اتریوم منشعب شده است. این جمله به این معنی است که توکن دای (DAI) درواقع یک قرارداد هوشمند بر بستر بلاکچین اتریوم است. این قرارداد هوشمند «میکر دائو» (Maker Dao) نام دارد.

در این قرارداد هوشمند شما میتواند ارزهای دیجیتالی خود را بهعنوان پشتوانه و تضمین قرارداد قرار داده و در ازای آنها توکن دای (DAI) تحویل بگیرید. به این ترتیب شما بدون آنکه ارزهای دیجیتال خود را فروخته باشید، مبلغی را وام گرفتهاید.

حال شاید برایتان سوال باشد که دای چگونه با پشتوانه ارزهای دیجیتال دیگر میتواند قیمت خود را ثابت نگه دارد، درصورتی که ارزهای دیجیتال دیگر در حال نوسان هستند.

دای برای حلاین مشکل یک راهکار ساده ارائه داده است. اینکه همیشه مبلغ تضمین به نسبت بازار با ضریبی بیشتر از مبلغ وام ارائه میشود. بهعنوان مثال شما باید به اندازه ۱۵۰۰ دلار اتریوم در قرارداد هوشمند میکر دائو قرار دهید که به شما به اندازه ۱۰۰۰ دلار توکن DAI تعلق بگیرد. این ضریب باتوجه به شرایط بازار تغییر میکند و ثابت نیست.

کوینهای تضمین شده توسط شما تا زمان پازپرداخت و تسویه در قرارداد هوشمند مسدود میشوند. بعد از اینکه دیگر به توکن دای (DAI) نیاز نداشتید میتوانید با بازپرداخت DAI، قرارداد هوشمند خود را تسویه کنید و کوینهایی که بهعنوان پشتوانه قرار داده بودید را مجددا آزاد کنید.

بعد از تسویه دای هایی که به شبکه بازمیگردند، بهصورت اتوامتیک از سیستم در گردش حذف میشوند. علت این امر آن است که دیگر آن دای پشتوانهای ندارد. بنابراین کاملا منطقی است که از سیستم حذف یا اصطلاحا سوزانده شوند.

اما این همه ماجرا نیست. توکن دای به روش دیگری نیز میتوانید تهیه کنید. برخی از افراد با ایجاد قراردادهای هوشمند مقداری توکن دای در گردش ایجاد کردهاند و در صرافیهای مختلف توکن دای (DAI) معامله میکنند. اگر شما با نحوه ایجاد قراردادهای هوشمند آشنایی ندارید، میتوانید به راحتی توکن دای (DAI) را از صرافیهای معتبر ارزهای دیجیتال در دنیا خرید و فروش کنید.

مکانیسم حفظ ثبات قیمت DAI

گفتیم که هرشخصی میتواند با ایجادیک قرارداد هوشمند و سپردهگذاری مبلغ تضمین، توکن دای (DAI) ایجاد کند. به این ترتیب این سوال پیش میآید که با افزایش تولید دای توسط کاربران (افزایش عرضه)، قیمت DAI در بازار کاهش مییابد و با کاهش تولید، قیمت دای بالا میرود. پس دای چگونه این عرضه و تقاضا را کنترلمیکند و قیمت خود را ثابت نگه میدارد؟

در این اکوسیستم، ارز دیجیتال دای دارای دو قیمت متفاوت است. «قیمت هدف» و «قیمت بازار». قرارداد هوشمند میکر دائو همواره میخواهد قیمت دای یک دلار باقی بماند. پس یک دلار برای آن یک قیمت هدف است. اما قیمتی که در صرافیهای مختلف در حال معامله است، قیمت بازار میگویند. همیشه بین قیمت هدف و قیمت بازار مقدار اندکی اختلاف وجود دارد. این جمله یعنی توکن دای (DAI) همیشه به سمت یک دلار (قیمت هدف) میل میکند و به آن نزدیک میشود ولی شاید به آن نرسد. اما DAI چگونه اینکار را انجام میدهد؟

فرض کنید حسن میخواهد با استفاده از قرارداد هوشمند میکر دائو ۱۰۰۰ دلار توکن دای (DAI) تولید کند. او برای اینکار سیستم بهصورت اتوماتیک با اعمال ضریب نوسان بازار اعلام میکند که باید مقداری معادل ۱۵۰۰ دلار اتریوم بهعنوان وثیقه مسدود سازد. بعد از واریز وجه تضمین، اتریومها در قرارداد هوشمند ذخیره میشوند و معادل ۱۰۰۰ دلار توکن DAI به والت حسن واریز میشود.

وقتی که حسن بخواهد مبالغ خود را بازیابی کند، باید ۱۰۰۰ دلار دای را بازگزداند تا اتریومهای خود را آزاد کند. در این فرایند کارمزدی به شبکه میکر دائو پرداخت میشود که به آن «Stability Fee» یا همان کارمزد حفظ ثبات میگویند. این کارمزد با توکن دای (DAI) پرداخت میشود.

به این ترتیب شخص وامگیرنده بدهی خود را بههمراه مقداری کارمزد حفظ ثبات به شبکه برمیگرداند. این کارمزد با کارمزدهای مشابهی که در انتقال وجه و یا سیستمهای دیگر وجود دارند متفاوت است. این کارمزد برای تعادل قیمت توکن دای در بازار استفاده میشود.

زمانی که قیمت توکن دای در بازار کاهش مییابد، سیستم بهصورت اتوماتیک کارمزد ثبات را کاهش میدهد تا اینکه کاربران برای بازگرداندن وامهای خود ترغیب شوند. زمانی که قیمت دای بالا میرود نیز سیستم، کارمزد را افزایش میدهد تا اینکه میزان تقاضا در بازار کاهش یابد. به این ترتیب میزان عرضه و تقاضا دربازار تنظیم میشود و توکن DAI همیشه به سمت یک دلار میل میکند.

مزیت خرید دای (DAI) نسبت به تتر چیست؟

تتر و DAI هردو استیبل کوین هستند که همواره قیمت آنها ثابت و برابر یک دلار است. هر دوی آنها نیز از یک قرارداد هوشمند ایجاد میشوند. اما تنها تفاوت آنها در نحوه اداره آنها است. تتر با پشتوانه شرکت تتر اداره میشود. پس اگر روزی شرکت تتر به هردلیلی وجود نداشته باشد، یا منحل شود، دیگر تترهای دنیا هیچ ارزشی نخواهند داشت. اما توکن دای (DAI) بهعلت غیرمتمرکز بودن عملکرد کاملا متفاوتی دارد و به هیچ کشور و یا سازمانی وصل نیست که بر آن کنترل داشتشه باشند.

مسئله بعدی در نوع قرارداد هوشمند این اسیبل کوینها است. شاید کمتر کسی بداند که در قراردادهای هوشمند تتر این امکان وجود دارد که شرکت، تترهای شما را حتی در والت شخصی شما مسدود کند و یا اصطلاحا آنها را بسوزاند. گرچه تا کنون شرکت تتر اعلام کرده که از چنین امکانی استفاده نکرده و این قانون برای جلوگیری از سواستفادههای احتمالی است. اما بازهم چنین امکانی یک پوینت منفی برای نگهدای بلندمدت تتر ایجاد میکند. درصورتی که در توکن دای (DAI) بهعلت غیرمتمرکز بودن، همه چیز کاملا شفاف است و دیگر هیچ شخصی قادر به کنترل داراییهای شما نیست.

چگونه توکن دای (DAI) تهیه کنیم؟

شما برای تهیه کردن توکن دای نیازی ندارید که همیشه یک قرارداد هوشمند ایجاد کنید و وام بگیرید. زیرا وامدهی توکن دای تنها یکی از راههای تهیه کردن توکن دای است. شما میتوانید با مراجعه به صرافیهای معتبر نیز به اندازه دلخواه DAI تهیه کنید. به این ترتیب دیگر نیاز ندارید که برای داشتن DAI وثیقه بگذارید. زیرا شما هر دای را با قیمت بازار (یک دلار) معامله میکنید.

اکسچنجهای معتبر در زمینه خرید و فروش دای

از جمله اکسچنجهای معتبر در زمینه خرید و فروش DAI میتوان به اکسچنجهای زیر اشاره کرد:

- Binance

- HitBTC

- Kraken

- Compound

- ۱inch Exchange

- Uniswap

- MehranBit

والتهای نگهداری توکن دای (DAI)

برای ذخیرهسازی و نگهداری هر کوینی در ارزهای دیجیتال نیاز به والت یا همان کیف پول داریم. از آنجایی که DAI یک توکن بر بستر اتریوم است، بنابراین اکثر کیف پولهایی که از توکنهای اتریوم پشتیبانی میکنند نیز میتوانند مقصدی برای نگهداری توکن دای باشند. در ادامه برخی از کیف پولهایی را که میتوانید برای نگهداری دای استفاده کنید، نام میبریم:

انواع کیف پولهای سختافزاری

- کیف پول لجر نانو (Ledger)

- کیف پول تریزور (Trezor)

انواع کیف پولهای نرمافزاری

- کیف پول مای اتر والت (MyEtherWallet)

- کیف پول متامسک (MetaMask)

- کیف پول اِدج (Edge Wallet)

- کیف پول کوینومی (Coinomi)